Economia

Se moderan las expectativas de inflación en la primera semana de intervención cambiaria del Banco Central

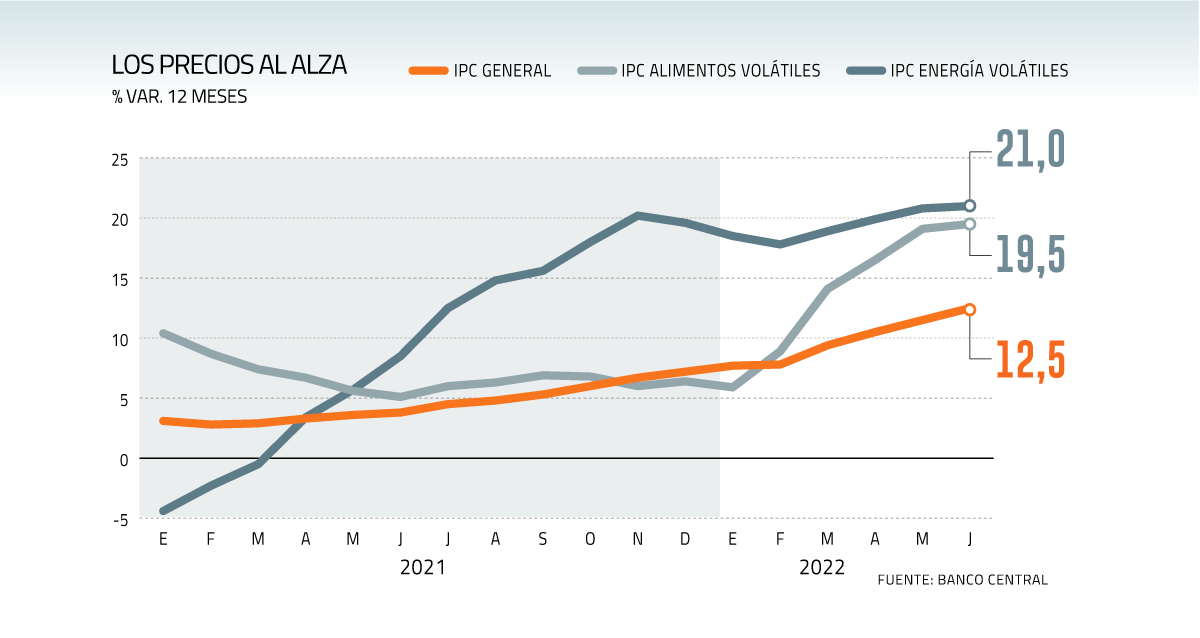

Algo vino a calmar las aguas en el mundo financiero la intervención cambiaria anunciada el jueves de la semana pasada por el Banco Central. Una vez activadas las ventas diarias de dólares desde el lunes, la moneda estadounidense tendió a caer desde niveles superiores a los $1.000 a uno de $928 y, con ello, las expectativas de inflación se moderaron.

“Había mucha ansiedad y tensión en los mercados antes de la intervención”, dice el economista jefe del BCI, Sergio Lehmann, quien agrega que la caída que ha experimentado el tipo de cambio -y un mayor control de la volatilidad- ha ido acompañada de cierto ajuste a la baja. en las perspectivas de inflación.

De hecho, el economista jefe de STF Capital, Sergio Godoy, precisa que las estimaciones para la variación acumulada de precios para los próximos tres meses han bajado de 4,4% entre el 14 de julio a 3,8% ahora el 21 de julio, con base en el seguro de inflación.

Hacia diciembre, además, han bajado de 14,3% a 13,8%.

“Este es un cambio significativo y refleja la caída del dólar local”, dice.

Según los números de la analista de EuroAmerica, Martina Ogaz, los cálculos del mercado han caído desde el máximo registrado, cifra que según los forwards de inflación rondaba el 13,6% previo a la intervención, actualmente en niveles del 12,7%.

Un dato relevante en este contexto fue el anunciado el miércoles por ENAP para que los combustibles vuelvan a subir $13. impugnó el mecanismo de estabilización de precios (Mepco).

Pero como recuerda Ogaz, estimaciones de variación de precios del 12% o 13% “quedan muy lejos” del objetivo del Banco Central del 3%.

Las tarifas sienten el impacto

Otro efecto inicial de la intervención cambiaria de la entidad emisora y, la consecuente contención del precio del dólar, fue la disminución de las tasas de interés de mercado.

Lehman precisa que los tipos nominales cayeron una media de 60 puntos básicos. Y el reciente ha corregido algo al alza, unos 15 puntos básicos.

Un ajuste que es consistente con la visión de Godoy para que este movimiento del tipo de cambio le quite presión al Central para subir la tasa de política monetaria, aunque su proyección para la próxima reunión -que será en septiembre- sigue siendo de 75 a 100. aumentan los puntos base. Ante esto, la tasa rectora cerraría el año con una TPM de 11%.

Y pese a que el economista senior de Credicorp Capital, Samuel Carrasco, espera un nivel similar -de 10,5% a 11% a finales de 2022-, cree que la intervención debe complementarse con una senda monetaria “algo más hawkish”. avanzando. y reforzando el mensaje de que las tasas se mantendrán altas durante la mayor parte de 2023, posponiendo el ciclo de recortes debido a la mayor persistencia de la inflación”.

Josefina Henríquez, analista de Clapes UC, considera probable que la tasa se incremente en 50 puntos base en la próxima reunión.

Carrasco afirma que aunque aún es prematuro evaluar la intervención -prevista hasta septiembre-, hasta el momento ha sido una de las “más exitosas en la historia” del banco, porque junto a la moderación de la inflación ha permitido que el tipo de cambio se reduzca. ubicarse en un nivel consistente con sus fundamentos, reducir la volatilidad y, lo que es más importante -subraya-, ha puesto de manifiesto el alto grado de credibilidad del mercado en el Banco Central.

Sin embargo, Lehman advierte que la volatilidad se mantiene alta, por lo que reconoce -considera- “la incertidumbre en la economía es alta producto de un panorama político complejo, además de los potenciales impactos de las reformas impulsadas por el gobierno”.

En cualquier caso, estima que la intervención ha corregido “buena parte del desajuste, reduciendo las presiones sobre los mismos y permitiendo una mejor adaptación de la economía al escenario global que se ha configurado”.

#moderan #las #expectativas #inflación #primera #semana #intervención #cambiaria #del #Banco #Central

Si quieres leer el artículo original puedes acceder desde este link:

Artículo Original