Es el golpe que la industria del litio no vio venir. La ralentización de la demanda y las ventas de vehículos eléctricos ha obligado a revisar las previsiones de precios y los planes de inversión. y ha generado alertas por un retraso en la meta de reducción de emisiones.

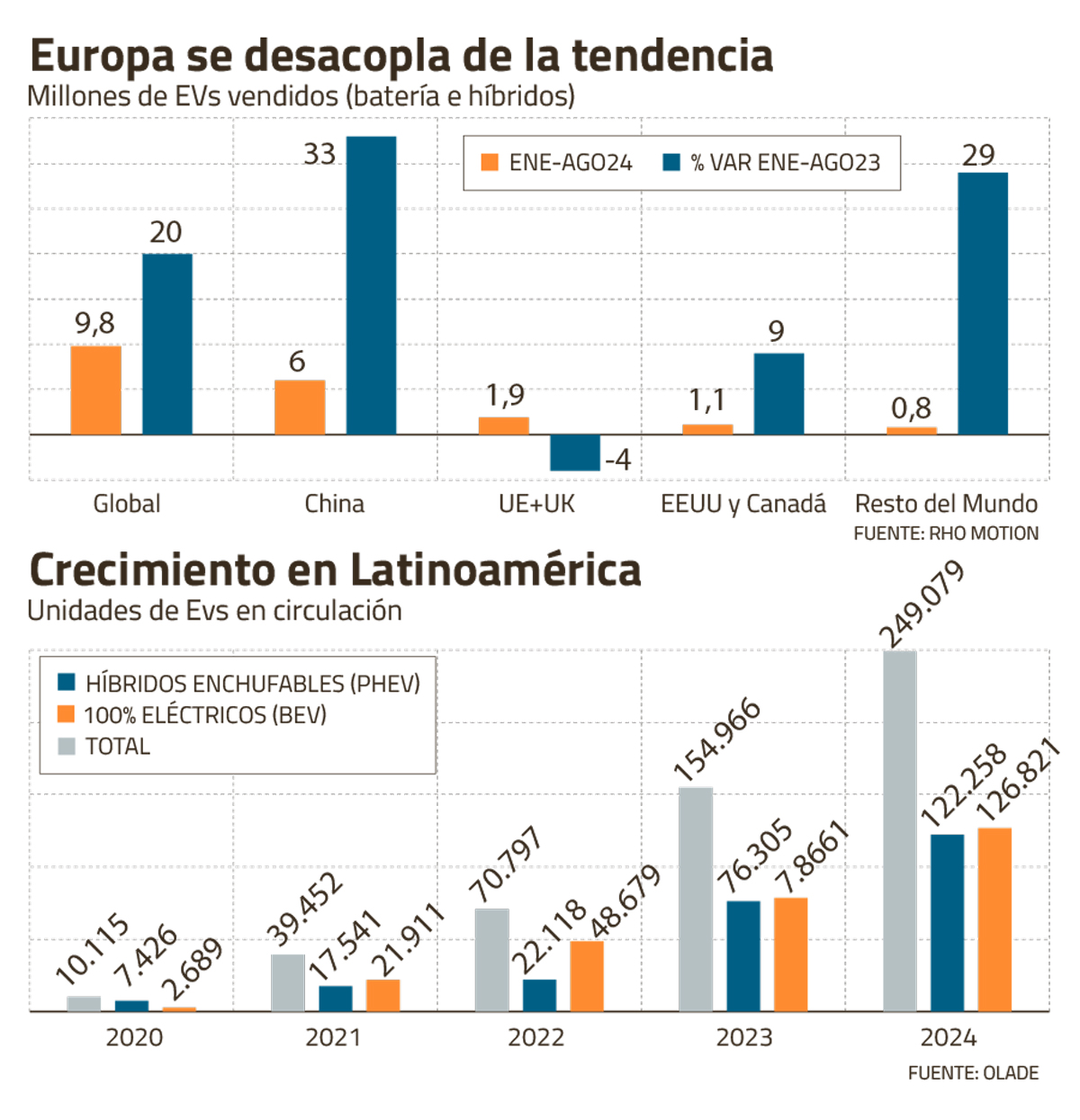

Según la consultora EV Volumes, las ventas de vehículos eléctricos (baterías e híbridos) crecieron un 22% en el primer semestre del año. En el mismo periodo de 2023 el crecimiento fue del 35%.

La desaceleración de la electrificación de los vehículos, y con ella la menor demanda de baterías, llevó a Goldman Sachs a ajustar recientemente a la baja la demanda esperada de litio para este y el próximo año, anticipando un exceso de oferta del 26% en 2024 y hasta el 57% en 2025.

En el centro de la desaceleración está Europa, que es la única región donde las ventas de automóviles eléctricos (EV) se contrajeron en los primeros siete meses del año. Para los analistas de BMI, la caída se explica por la retirada de las subvenciones y el impacto de la inflación y los elevados tipos de interés sobre los consumidores europeos.

Las restricciones presupuestarias llevaron a los gobiernos de Alemania, Francia y el Reino Unido a retirar los subsidios implementados como parte de sus planes de transición energética. En el caso de Alemania, el llamado “Umweltbonus” subvencionó entre 2016 y 2023 la compra de 2,3 millones de vehículos eléctricos por un coste fiscal de 10.000 millones de euros. Las subvenciones fueron retiradas a principios de este año. En respuesta, las ventas de vehículos propulsados por baterías (BEV) se han desplomado.

Fiat anunció el miércoles pasado que detendrá la producción de la versión eléctrica de su icónico Fiat 500. BMW, Mercedes Benz, Aston Martin y, más recientemente, Stellantis recortaron sus previsiones de ventas y ajustaron los márgenes esperados del 10% al 5%. Volkswagen ha ajustado tres veces a la baja sus proyecciones y está envuelta en una ola de protestas por el anuncio de cierres de fábricas. Northvolt, el principal productor de baterías para vehículos eléctricos de Europa, comenzó octubre anunciando que recortará el 25% de su fuerza laboral en su sede en Suecia.

Las empresas europeas se enfrentan a una tormenta de vientos en contra. En una encuesta realizada por la consultora McKinsey en Alemania, Francia e Italia, el 45% apuntó a una caída de su poder adquisitivo como motivo para no cambiar de vehículo. Es más, el 40% de los que ya poseen un BEV dijeron que estaban pensando en cambiarlo por un vehículo de combustión interna.

Esto explica el aumento de las exportaciones de vehículos eléctricos fabricados en China a Europa. Si en 2020 los vehículos eléctricos chinos representaron el 3% de las ventas de este segmento en el continente, en 2023 alcanzaron el 22%, según datos de la Asociación Europea de Automoción (ACEA).

La respuesta de la UE llegó esta semana en forma de nuevos aranceles. El bloque impuso aranceles que van del 7,6% (para Tesla) al 35% (para SAIC) sobre los vehículos producidos en China. El argumento es que la producción en ese país se beneficia de los subsidios. Alemania, preocupada por el cierre del mercado chino a sus empresas, votó en contra, pero no fue suficiente para bloquear la medida.

Los analistas creen que, si bien los aranceles podrían frenar las exportaciones chinas de vehículos eléctricos a Europa, no las detendrán. La clave está en los precios.

El modelo MG4 producido por la empresa china SAIC se vende en Europa por entre 30.000 y 35.000 euros, mientras que su competencia Volkswagen tiene un precio de entre 42.000 y 50.000 euros.

Los fabricantes de automóviles europeos no pueden competir con sus pares chinos, ni siquiera en su mercado interno y menos aún en China, donde empresas como BYD y Nio dominan con modelos que comienzan en 9.500 dólares.

“Las empresas chinas se han centrado en el segmento de entrada, con vehículos con una alta relación calidad-precio y diseños sofisticados, gracias a su estrategia de contratar diseñadores que trabajaron para firmas europeas”, explica Santiago Arieu, analista de Automoción y Transporte de BMI.

También se han centrado en ganar participación en los mercados externos. PwC proyecta que las exportaciones chinas de vehículos eléctricos crecerán un 57% en 2024, después de un aumento del 70% el año pasado. No sólo Europa, sino también Estados Unidos, Canadá y Brasil han aumentado los aranceles sobre los vehículos eléctricos fabricados en China.

Signos de rebote

Para 2025, los analistas de BMI proyectan que la imposición de aranceles seguirá siendo un riesgo para la industria del automóvil eléctrico.

Otra tendencia es el auge de los vehículos híbridos. Si se analizan las cifras con atención, es fácil comprobar que la desaceleración afecta con más fuerza a los coches 100% eléctricos (BEV). Incluso en China, considerada el motor actual de la industria.

En agosto, seis de cada 10 coches eléctricos vendidos en el mundo se encuentran en China. Pero en un hecho que afecta las perspectivas del litio, gran parte de este impulso viene dado por el avance de los vehículos híbridos enchufables (PHEV), que utilizan baterías más pequeñas en combinación con combustibles fósiles. La participación de los BEV en las ventas de automóviles eléctricos en China cayó del 68% en 2023 al 56% en agosto pasado, según muestran las cifras de EV Sales Monitor.

Se observa una tendencia similar en la UE y Estados Unidos. Los analistas lo explican por sus precios más bajos y la solución que ofrecen a los consumidores preocupados por la falta de infraestructura de puntos de recarga suficiente. En América Latina, por el contrario, el número de coches 100% eléctricos en circulación ha superado a los PHEV desde 2021, según datos de la Organización Latinoamericana de Energía.

El reciente informe de ventas de Tesla genera expectativas de que la demanda de vehículos propulsados por baterías se recuperará. La firma de Elon Musk informó un aumento del 6,4% en sus ventas en el tercer trimestre, lo que supone el primer incremento del año.

Las expectativas de una caída de la inflación y menores tasas de interés, tanto en EE.UU. como en Europa, sumada a la expansión de las empresas chinas en los mercados emergentes donde el potencial de crecimiento es muy amplio, alimenta el optimismo de la industria de ver un repunte el próximo año.

Sin embargo, la amenaza de medidas proteccionistas o de una mayor desaceleración del mercado chino pone en riesgo las previsiones.