Economia

Las 5 empresas que se ven beneficiadas con la escalada del dólar

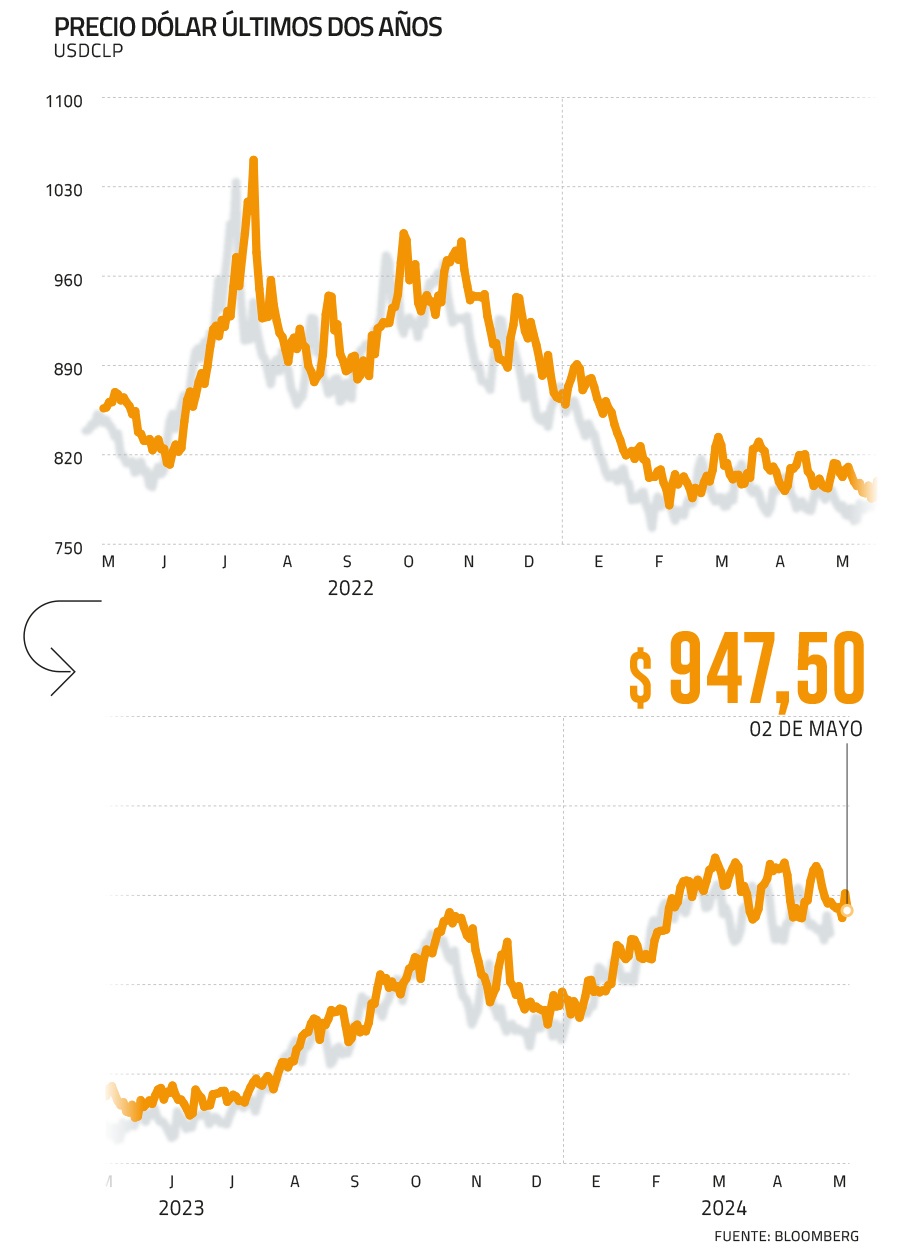

La apreciación del dólar sobre el peso aumentó en un 10,6% en los últimos dos años —pasando de $ 856 a $ 947— lo que ha generado impacto en las operaciones y en los resultados de las empresas chilenas. De las 29 firmas que forman parte del S&P IPSA, la mayoría realizan operaciones bajo la moneda estadounidense, ya sea en sus ventas, compras, emisiones de deuda o reporte de resultados.

Aunque muchas veces las políticas de las compañías consideran coberturas cambiarias para enfrentar este tipo de coyunturas, en el mercado explican que las exposiciones al tipo de cambio no se pueden cubrir en su totalidad. La mañana del viernes, por ejemplo, el precio del dólar registró una baja de $ 13 tras los resultados del empleo en EEUU, y días antes también se movió tras el discurso de Jerome Powell descartando un alza de tasas y la moderación en el Imacec de marzo.

Más allá de las razones que mueven al tipo de cambio, los analistas concuerdan que el precio del dólar se ubica en un rango “lateral” de $ 940 y $ 980, una cifra históricamente alta que ha beneficiado a algunas compañías, especialmente a las exportadoras, forestales y las firmas ligadas a commodities.

El jefe de estrategia de inversiones en Sura Investments, Ariel Natchari, detalló a Señal DF que “los sectores de materias primas y empresas de consumo que tienen un fuerte componente exportador son las más beneficiadas por el aumento del dólar en los últimos meses.”

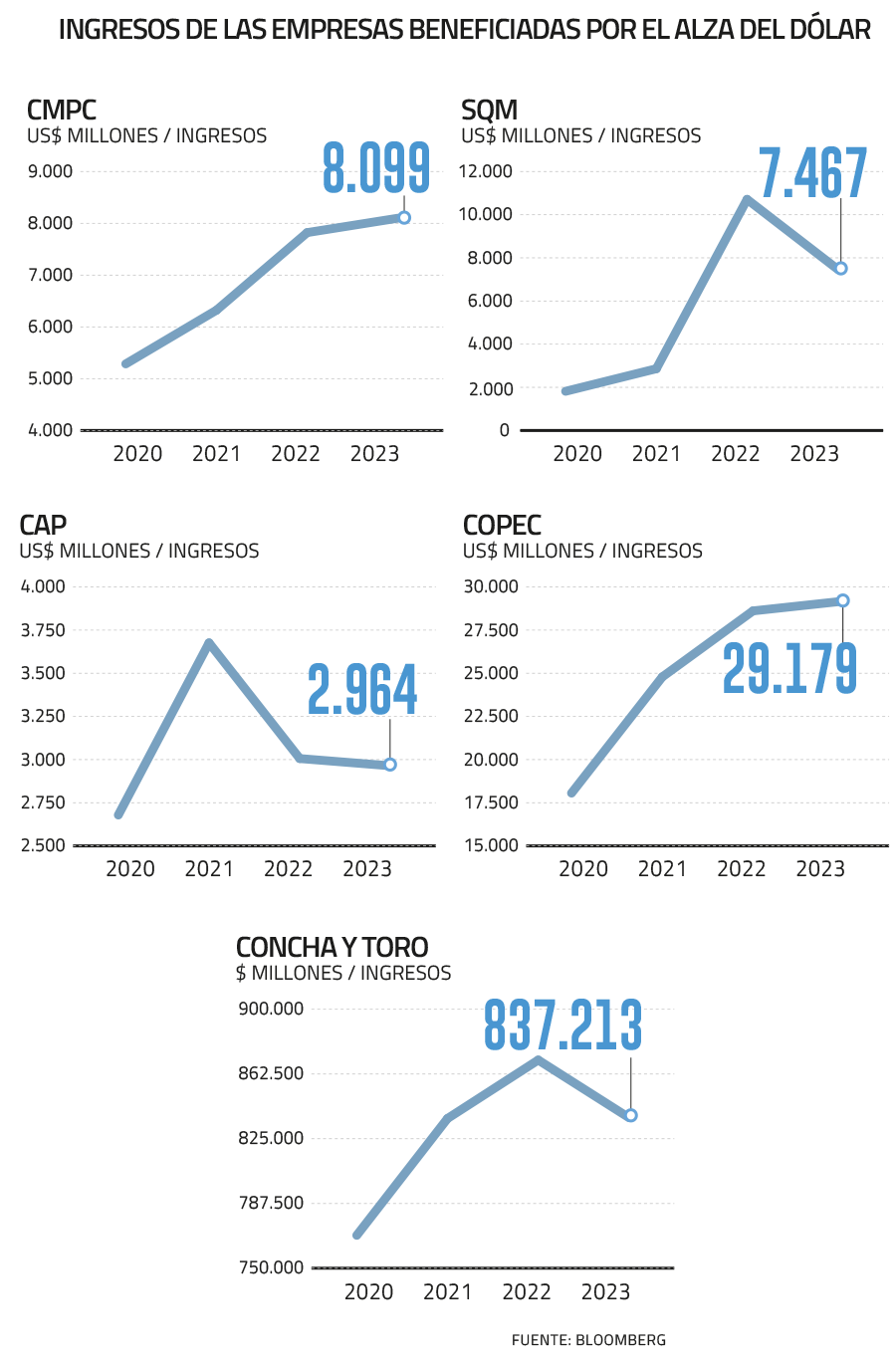

Bajo ese panorama, son principalmente cinco las firmas nacionales que se han visto favorecidas: Viña Concha y Toro, Copec, CMPC, SQM y CAP. Estas compañías tienen ingresos en dólares que deja a sus costos menos expuestos a la divisa estadounidense.

El gran ganador

En el caso de Viña Concha y Toro, según Ewald Stark, analista senior de Bice Inversiones, “al menos un 70% de las ventas está indexada a monedas diferentes al peso chileno. Por lo que una depreciación de la moneda local frente a otras dividas genera un impacto positivo en resultados”.

Incluso, la compañía menciona en sus estados financieros a marzo, que una depreciación del tipo de cambio del 10%, generaría un impacto positivo en sus resultados por casi $ 8.600 millones.

El analista de Bice Inversiones agregó que debido a esta alta exposición al tipo de cambio, “la compañía monitorea y toma coberturas a través de forward mayoritariamente”. Una estrategia que le permite cubrir sus posiciones y no verse afectada en los periodos de alta volatilidad.

Por otra parte, el impulso cambiario también ha ayudado a la firma a apaciguar la compleja situación que enfrentó el sector vitivinícola en 2023. Además, en la entrega de resultados del pasado lunes, la viña expresó que las perspectivas internas en materia de ventas para este año alcanzarían “un crecimiento a tasas de doble dígito”, una situación, que de mantenerse alto el tipo de cambio, les permitiría incrementar aún más sus ingresos.

Minera y metalurgia

En las productoras de materias primas también sucede algo similar. Ante un aumento en el precio de la moneda extranjera el balance es positivo, ya que sus ventas son en dólares, mientras gran parte de sus costos, tales como sueldos, salarios y arriendos de las plantas, se pagan en pesos.

Por ejemplo, en Huachipato, filial de CAP, para producir acero requiere de materias primas —hierro y carbón coque— que se compran en dólares. A pesar de que no se ve tan beneficiada como Concha y Toro, sus ingresos están más expuestos que sus costos a la divisa estadounidense, por lo que la incidencia en sus estados financieros es positiva.

Aldo Morales, subgerente de estudios de renta variable en Bice Inversiones, explicó que a pesar de esa exposición, “en CAP no tienen coberturas relevantes en términos del tipo de cambio, e incluso la compañía no habla mucho de eso. Al final, esas medidas de coberturas dependen mucho de la política interna y del flujo de riesgo que tenga. Además, en CAP, más que el precio del dólar lo que tiene mayor incidencia es el valor del commodity”.

SQM es otro de los actores beneficiados. En 2023 sus ingresos por litio —sector productivo de mayor exposición al dólar— registraron un desplome del 36,5% en comparación con 2022. La principal razón es el ajuste del precio del litio, un panorama que hubiese sido más negativo con un dólar alto.

Los estados financieros consolidados de la minera no metálica, revelan que “la sociedad mantiene contratos de cobertura para mitigar la exposición generada por sus principales descalces (neto entre activos y pasivos) en monedas distintas al dólar por la variación del tipo de cambio, actualizándose dichos contratos periódicamente dependiendo del monto del descalce a cubrir en estas monedas”.

Exportadores de celulosa

En medio del auge que vive la industria de la celulosa a nivel mundial, CMPC y Copec toman fuerza ante la depreciación del peso chileno.

Arauco, filial del holding de la familia Angelini, es una de las firmas chilenas con gran exposición al estar dedicada a la fabricación de pulpa de celulosa, entre otros rubros. Según revelan sus estados financieros, “una variación del 10% en el tipo de cambio del dólar estadounidense sobre el peso chileno significa una aumento en la utilidad del ejercicio después de impuesto de Arauco de 2,26% (equivalente a US$ 8,1 millones) y de 0,06% sobre el patrimonio (equivalente a US$ 4,8 millones).”

La realidad cambiaria de Copec es similar al grupo CMPC. “El alza del 4% en ventas acumuladas (…) se debió a mayores volúmenes, junto a un alza del precio promedio en dólares,” expresaron desde la compañía. Así, el actual impulso cambiario la ayudó a cruzar la barrera de los US$ 8.000 millones en ingresos en 2023.

A pesar de la exposición, tanto Empresas Copec como CMPC intentan apaciguar las repercusiones de la volatilidad del tipo de cambio al utilizar contratos de derivados financieros.

La cifra de la semana

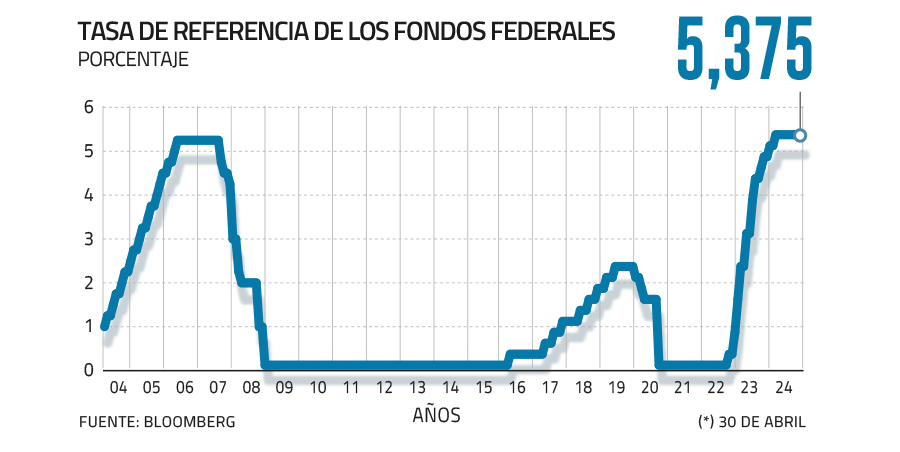

- Esta semana, el mercado se encontraba a la espera de la decisión de política monetaria por parte de la Reserva Federal (Fed), y los posteriores comentarios que daría su presidente, Jerome Powell. Los miembros de la entidad monetaria dejaron intacta la tasa en los niveles actuales, en el rango entre 5,25% y 5,5%.

- Powell, en la conferencia de prensa, comentó que siguen sin tener la confianza suficiente de que la inflación se está dirigiendo al objetivo del 2%, y que aún hay variables como el crecimiento, el sector de servicios y el mercado laboral que continúan mostrando una fortaleza importante, dificultando la labor de enfriar los precios en el país norteamericano. Recordemos que mucho se especuló previo a la reunión, donde incluso algunos miembros de la Fed mantenían una postura más contractiva, dejando abierta la posibilidad a un alza adicional de tasas. En la conferencia, Powell, descartó un nuevo aumento en las tasas calmando la inquietud del mercado, donde, por momentos, los índices S&P 500 y Nasdaq superaban el 0,8% de rentabilidad del día.

- Aterrizando un poco los conceptos, esto nos dice que el financiamiento de los hogares continuará alto por más tiempo. El costo del uso de las tarjetas de crédito tiene una conexión directa con la tasa de referencia de la Fed, al igual que los créditos hipotecarios y los créditos automotrices, lo que de alguna manera podría continuar debilitando el consumo en Estados Unidos.

#Las #empresas #ven #beneficiadas #con #escalada #del #dólar

Si quieres leer el artículo original puedes acceder desde este link:

Artículo Original