Noticias

El psicólogo que puso patas arriba el mundo de las inversiones

Published

5 months agoon

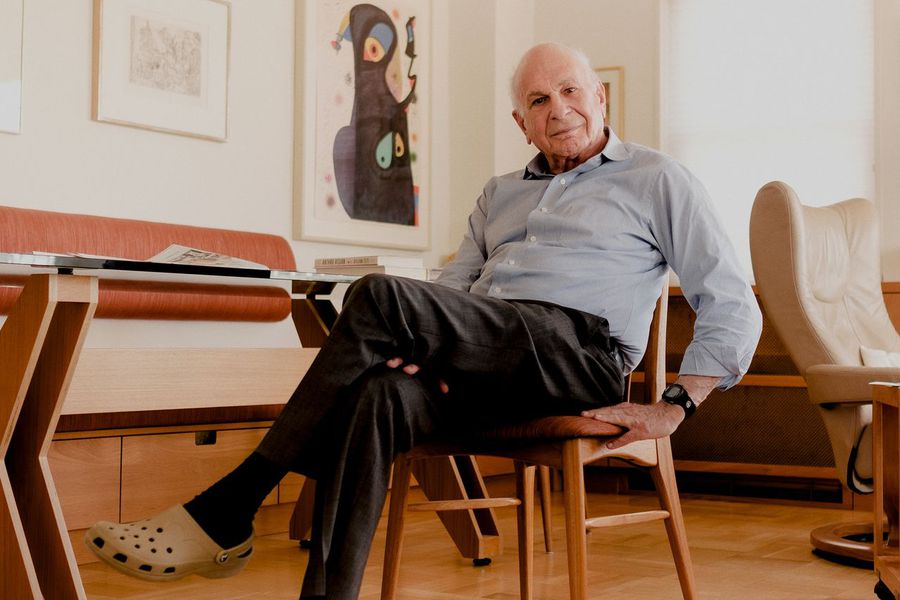

Daniel Kahneman explicaba a los inversores.

Psicólogo de la Universidad de Princeton y Premio Nobel de Economía, Kahneman falleció el pasado 27 de marzo a los 90 años.

Antes del trabajo pionero de Kahneman y su compañero de investigación, Amos Tversky, fallecido en 1996, los economistas daban por sentado que las personas éramos “racionales”, es decir, que teníamos interés propio, utilizábamos toda la información disponible para tomar decisiones imparciales y nuestras preferencias eran coherentes.

Kahneman y Tversky demostraron que eso no tiene sentido. Sus hallazgos inspiraron, directa o indirectamente, cambios en el mundo empresarial, como el rediseño de los programas de donación de órganos y mejoras en la planificación de proyectos de infraestructuras multimillonarios.

Kahneman fue pionero de lo que se conoció como economía del comportamiento, aunque siempre se consideró a sí mismo un psicólogo. Los inversores que se toman en serio las lecciones de Kahneman y Tversky pueden minimizar las comisiones, las pérdidas y los remordimientos. Es muy posible que Kahneman haya influido más en la inversión que cualquier otra persona que no fuera inversor profesional.

Conocí a Danny, como todo el mundo le llamaba, en una conferencia sobre economía conductual en 1996. Durante años, como periodista especializado en inversiones, me había preguntado: ¿Por qué la gente inteligente es tan estúpida con el dinero?

A los cinco minutos de la presentación de Danny, me di cuenta de que tenía las respuestas, no sólo a esa pregunta, sino a casi todos los misterios del comportamiento financiero.

¿Por qué vendemos demasiado pronto nuestras acciones ganadoras y nos aferramos demasiado tiempo a las perdedoras? ¿Por qué no nos damos cuenta de que la mayoría de las rachas positivas son pura suerte? ¿Por qué decimos que tenemos una alta tolerancia al riesgo y luego sufrimos los tormentos de los condenados cuando el mercado cae? ¿Por qué ignoramos las probabilidades cuando sabemos que están en nuestra contra?

Danny se paseaba suavemente de un lado a otro de la sala, con sus ojos azules y verdes chispeantes de diversión, mientras documentaba estos comportamientos y echaba por tierra la teoría económica convencional.

Durante décadas, él y Tversky habían realizado experimentos, casi infantiles en su simplicidad, para ver cómo piensa y se comporta realmente la gente.

No, dijo Danny, el dinero perdido no es lo mismo que el dinero ganado. Las pérdidas son al menos el doble de dolorosas que las ganancias. Preguntó a los asistentes a la conferencia: si pierdes US$ 100 al lanzar una moneda al aire si sale cruz, ¿cuánto tendrías que ganar si sale cara para aceptar la apuesta? La mayoría respondió que US$ 200 o más.

No, la gente no incorpora toda la información disponible. Creemos que las rachas cortas en un proceso aleatorio nos permiten predecir lo que vendrá después. Creemos que los premios mayores son más frecuentes de lo que son, lo que nos hace confiarnos demasiado. Creemos que las catástrofes son más frecuentes de lo que son, lo que nos hace creer en planes que pretenden protegernos.

Pregúntale a la gente si quiere asumir un riesgo con un 80% de posibilidades de éxito, y la mayoría dice que sí. En cambio, pregúntales si correrían el mismo riesgo con un 20% de posibilidades de fracaso, y muchos dirán que no.

Observando que las acciones que la gente vende superan a las que compran, Danny bromeó diciendo que “el costo de tener una idea es del 4%”.

No sólo me sorprendieron sus ideas, sino que me impactaron. Inmediatamente compré los tres libros que había editado. Durante días, me senté en una habitación sin ventanas, leyendo febrilmente, lápiz rojo en mano, garabateando notas, subrayando párrafos enteros, salpicando los márgenes con flechas y signos de exclamación.

En 2001, un año antes de que Danny ganara el Nobel, escribí un largo perfil suyo.

“La pregunta más importante que hay que hacerse antes de tomar una decisión”, me indicó, “es: “¿Cuál es el tipo básico?””.

Quería decir que toda decisión importante debe empezar por calcular las probabilidades objetivas de éxito, teniendo en cuenta la gama histórica de resultados en situaciones similares.

Si está pensando en abrir un nuevo negocio, puede que su instinto le diga que es imposible que fracase. Sin embargo, según la Oficina de Estadísticas Laborales, la mitad de las nuevas empresas muere en los cinco primeros años. Esa tasa de base procede de millones de empresas de nueva creación, cada una de las cuales también esperaba tener éxito. Usted, en cambio, es una muestra de una.

Saber que el porcentaje base es del 50/50 no debería disuadirte de intentarlo, pero sí debería impedirte ser irrealmente optimista.

Danny sabía que los porcentajes base no lo eran todo. Me contó que antes de pedirle matrimonio a su segunda mujer, Anne Treisman, le dijo: “Yo soy judío, tú no. Yo soy neurótico, tú no. Casi la mitad de los matrimonios acaban en divorcio. Los índices de base están en nuestra contra”.

“¡Oh, a quién le importan las tasas básicas!”, respondió ella. Su matrimonio duró cuatro décadas; Treisman murió en 2018.

En 1969, Danny impartía clases en la Universidad Hebrea de Jerusalén cuando pidió a Tversky, psicólogo matemático y colega suyo, que visitara su clase.

En su conferencia como invitado, Tversky argumentó que los humanos no son tan malos estimando riesgos y probabilidades.

“¡No me lo puedo creer!”, exclamó Danny, que estudiaba percepción visual. Él ya creía que, al igual que las ilusiones ópticas engañan al ojo, las ilusiones cognitivas engañan a la mente.

Los dos hombres siguieron debatiendo durante el almuerzo y durante muchos años más. Amos era organizado, seguro de sí mismo y cuantitativamente brillante. Danny era desordenado, desconfiado y asombrosamente intuitivo. Juntos, eran un rayo intelectual en una botella.

En 1971, para decidir quién sería el autor principal del primer artículo científico que publicaron juntos, los dos lanzaron una moneda al aire. Durante el siguiente cuarto de siglo, publicaron juntos más de dos docenas de artículos.

En 2006, Danny me pidió que le ayudara a escribir un libro. Hice una audición durante unos meses, presentando varias propuestas diferentes sobre cómo estructurar el proyecto. Finalmente empezamos a principios de 2007.

Lo que finalmente surgió fue “Pensar, rápido y despacio”, publicado a finales de 2011: unas memorias que fueron un éxito de ventas internacional y que también ofrecían una explicación enciclopédica del funcionamiento de la mente humana.

Al principio, Danny me llevó a comer con su mujer cerca del campus de Princeton. Cuando se alejó, le pregunté a Anne: “¿Crees que Danny está loco por querer hacer este libro conmigo?”.

“No”, respondió. “Pero puede que tú estés loco por querer hacerlo con él”, agregó.

Al principio, yo escribía los primeros borradores de capítulos que nunca veían la luz. Poco a poco, Danny se hizo cargo de la escritura, agonizando sobre cada frase, mientras yo reescribía y editaba.

A finales de 2007, mientras pulíamos el capítulo titulado “La ilusión de validez”, me desperté una noche con un sudor helado, el pulso acelerado, jadeando. Mi mujer me llevó corriendo a urgencias. Resultó que no había tenido un infarto; había sufrido un ataque de pánico, el único en mi vida antes o después.

Danny estaba aún más alarmado que yo.

En 2008 seguí adelante y me incorporé a The Wall Street Journal. Ninguno de los dos hablaría nunca públicamente del divorcio de nuestro libro; Danny terminó el último tercio del libro sin mí.

“Las colaboraciones no siempre acaban bien”, me advirtió el primer día que trabajamos juntos, “así que quiero asegurarme de que siempre me consideres un mensch (una buena persona)”.

Y así es, el mensch más complicado que he conocido.

Trabajar en el libro me expuso a tres de las cualidades de Danny que no había encontrado antes en toda su intensidad. Sólo años después me di cuenta de que las había interiorizado como periodista e inversor. O eso espero.

En primer lugar, Danny lo veía todo a través de los ojos de un niño o, como algunos lo llaman, “la mente de un principiante”. Nadie que yo haya conocido se ha preguntado tanto: ¿Por qué? En lugar de dar por sentado que el statu quo es válido, Danny siempre empezaba por preguntarse si tenía algún sentido.

También era implacablemente autocrítico. Una vez le enseñé una carta que había recibido de un lector diciéndome -correcta, pero groseramente- que estaba equivocado en algo. “¿Tienes idea de la suerte que tienes de contar con miles de personas que pueden decirte que estás equivocado?”, comentó Danny.

Por fin, Danny podía rehacer lo que ya habíamos hecho como si nunca hubiera existido. La mayoría de la gente odia cambiar de opinión; a él nada le gustaba más, cuando la evidencia lo justificaba. “No tengo costos hundidos”, decía.

Una de sus palabras favoritas, mientras trabajaba en el libro, era “miserable”. La utilizaba para describir lo que acabábamos de escribir; el proceso de escribir un libro; y, sobre todo, a sí mismo.

La miseria de Danny se debía en gran parte a las décadas que él y Amos habían pasado explorando los fallos de la mente humana al analizar sus propios errores de pensamiento y juicio.

Mirar todo lo demás desde fuera le había permitido a Danny mirarse a sí mismo desde fuera. Encarnaba la forma definitiva de autoconocimiento: desconfiar de uno mismo por encima de todo.

Sabía muy bien lo listo que era, pero también lo tonto que podía llegar a ser. Al darse cuenta de que intuitivamente estereotipaba a un niño con gafas como “el joven profesor”, Danny se dio cuenta de que la gente extrapola el futuro a partir de casi ningún dato. Después de comprar un apartamento caro, se reía al saber que también pagaría de más por amueblarlo.

Nacido en 1934 en lo que hoy es Tel Aviv, Israel, mientras su madre estaba allí de visita, Danny se crió en Francia. Pasó gran parte de su infancia escondiéndose de los nazis en graneros y gallineros de la campiña francesa.

Insistía en que eso no explicaba mucho de él; después de todo, no todos los supervivientes del Holocausto se habían convertido en psicólogos autocríticos fascinados por el comportamiento financiero.

En cambio, atribuyó su éxito al trabajo duro, pero aún más a la suerte, especialmente al encuentro con Tversky.

Danny también insistió en que estudiar las trampas y paradojas de la mente humana no le hizo mejor que nadie a la hora de resolver problemas: “Sólo soy mejor reconociendo mis errores después de cometerlos”.

A pesar de saber lo tontos que pueden llegar a ser los inversores, Danny no intentaba ser más astuto que el mercado. “No intento ser inteligente en absoluto”, me dijo. La mayor parte de su dinero estaba en fondos indexados. “La idea de que puedo ver lo que nadie ve es una ilusión”, sostuvo.

“Todos seríamos mejores inversores”, señalaba a menudo, “si tomáramos menos decisiones”.

#psicólogo #puso #patas #arriba #mundo #las #inversiones

Si quieres leer el artículo original puedes acceder desde este link:

Artículo Original

You may like

Noticias

Colombia le empata a Perú y evita que Chile sea colista de las Eliminatorias

Published

14 hours agoon

7 de September de 2024

A raíz de la mala campaña en las Eliminatorias Sudamericanas para el Mundial 2026, Chile necesariamente debe estar pendiente de otros resultados, con la calculadora en la mano. En ese sentido, una particular atención debía tener con lo sucedido en Lima, en el duelo entre Perú y Colombia, que cerró la séptima fecha clasificatoria. La Bicolor es uno de los rivales directos de la Roja, en la disputa del sexto cupo y el repechaje, por lo tanto era necesaria (desde los intereses nacionales) una ayuda de los cafetaleros. En la capital peruana, fue un empate 1-1 que terminó siendo un alivio para el Equipo de Todos, por el devenir del cotejo.

Sin el castigado Jorge Fossati al borde de la cancha, Perú salió a la cancha buscando su primera victoria en estas Eliminatorias, para salir del fondo de la tabla. Además de esa presión, requería cambiar la imagen luego de una deslucida Copa América, en la cual quedó en el camino en la fase grupal. La novedad fue la vuelta de Renato Tapia, portando la jineta de capitán, quien se perdió el certamen en Estados Unidos con una polémica de por medio.

La Selección Colombia, subcampeona de América y uno de los elencos que mejor fútbol exhibe en este lado del mundo, goza de una generación que destaca en Europa y que cuenta con una holgura que le ayuda en el tránsito de las Clasificatorias. El DT Néstor Lorenzo se guardó a James Rodríguez para el segundo tiempo. El 10 colombiano, flamante refuerzo del Rayo Vallecano de España, venía con inactividad.

El primer tiempo fue tan dinámico como impreciso. Colombia tuvo un dominio relativo. Si bien registró el 68% de la posesión durante el lapso inicial, Perú tuvo un par de acercamientos hacia la meta de Camilo Vargas que despertaron a la efervescente hinchada local. En los 11′, un cabezazo de Alex Valera obligó a la gran intervención de Vargas, quien despejó. Luego, en los 24′, se anula un gol a Gianluca Lapadula, por fuera de juego.

En líneas generales, Colombia tuvo un mayor afán de protagonismo, que se acentuó en el complemento. Perú, en casa, apostaba a salir de contragolpe. La Blanquirroja dio un sorpresivo golpe en el partido abriendo la cuenta gracias a una acción de pelota detenida. En los 66′, el zaguero Alexander Callens pone el 1-0, desatando una algarabía contenida por mucho tiempo en el país vecino. Luego de un centro, el defensor va a la segunda jugada y conecta el balón.

Este resultado mandaba a Chile en el último lugar de la tabla, al tener peor diferencia de gol que los peruanos. El peor escenario imaginable para el fútbol criollo. Rozando el papelón.

Colombia mejoró, haciendo figura al portero Pedro Gallese. En el epílogo, llegó el empate, que se festejó tanto en Bogotá como en Santiago. Con un cabezazo, Luis Díaz puso el 1-1, entregándole algo de justicia al partido y devolviendo a Perú al fondo de la clasificación. Una sensación de alivio inconmensurable en Pinto Durán.

De esta manera, Perú se mantiene en el fondo con solo 3 puntos. Es el único elenco sin victorias en el proceso rumbo a 2026.

Noticias

Las distintas realidades financieras de las constructoras

Published

15 hours agoon

7 de September de 2024

Una semana después de que acabara el primer semestre, el gerente de una constructora de edificios residenciales dijo que lo peor de la crisis que ha sufrido su sector ya pasó y que se estaba viendo la luz al final del túnel. Ahora, cuando las empresas del rubro que cotizan en bolsa ya dieron a conocer sus estados financieros, es posible indagar para saber cuánto de realidad tenía esa afirmación. Y lo cierto es que, a la luz de los balances, todavía parece ser pronto para dar por acabada esta negativa etapa, azuzada por la debilidad del consumo, el endurecimiento del crédito y las altas tasas de interés, que provocó el brote inflacionario.

El problema fundamental se centra en las compañías mayoritariamente volcadas al segmento inmobiliario. En cambio, algunas de las mayores constructoras del país trabajan también en grandes obras civiles, lo que les reporta diversificación y más solidez. El nuevo presidente de la Cámara Chilena de la Construcción (CChC), Alfredo Echavarría, resumió este momento apuntando a que se deberá poner “énfasis en los sectores que están más afectados, como la vivienda privada”.

Así, el estado financiero de cada firma depende de cuánto peso tienen sus áreas de negocio y cuán diversificada se encuentra. Esto, en un contexto macroeconómico que aún muestra un bajo dinamismo este año. “El crecimiento del PIB tiene un fuerte impacto en el sector construcción en Chile, y si bien se espera una expansión este año, se espera que haya una evolución de los resultados del sector, pero será de manera gradual”, comenta Paula Acuña, analista senior de la clasificadora de riesgo Humphreys. Por tanto, que estas empresas “mantengan una amplia diversificación de sus negocios morigera el riesgo de pérdidas en periodos desfavorables”, agrega.

Pero la preocupación en el mercado financiero se centra en el nivel de deuda que carga la construcción. Las firmas abiertas en bolsa suman una deuda financiera de casi US$2.400 millones, donde cuatro de ellas representan casi el 80%: Socovesa, con US$723 millones; SalfaCorp, con US$470 millones; Paz, con US$422 millones, y Besalco, con US$306 millones. Por eso, algunas empresas se han dedicado fuertemente a trabajar con el gran objetivo de reducir su deuda, como Moller & Pérez-Cotapos, que la disminuyó en un 30%.

En este contexto, se puede dividir el rubro en tres grupos, de acuerdo a cómo están enfrentando este periodo complejo.

Aún sin risas, pero al menos dejando el tono sombrío que las ha caracterizado en el último tiempo, de entre las siete compañías constructoras que cotizan en bolsa, hay dos que dan muestras de una mayor firmeza. Se trata de Besalco y Salfacorp, que poseen un área de obras civiles potente y que, según los especialistas, fundan su fortaleza en la diversificación de sus negocios, puesto que también participan en montaje industrial y en el rubro inmobiliario.

De hecho, los ingresos de ambas subieron 20,6% y 17,2%, cada una, en la primera mitad del año, lo que se correspondió con sus Ebitda (ganancias antes de intereses, impuestos, depreciación y amortización, una medida de su flujo de caja operacional), que aumentaron 2,4% y 13,2%, respectivamente. Pero donde se denota su mayor solidez es en sus indicadores de endeudamiento, que han mejorado.

La deuda financiera sobre patrimonio en Besalco, controlada por la familia Bezanilla, cayó a 0,9 veces desde 1, lo mismo que su pasivo financiero frente al patrimonio, a 1,2 desde 1,3 veces, y la proporción de su deuda financiera de corto plazo sobre el total, que se redujo 13,5 puntos, a un 38,9%.

“La diversificación de la compañía es uno de los pilares más relevantes que ha explicado el comportamiento menos cíclico de su desempeño respecto a la industria en la que opera, justificando el rating relativamente alto en comparación a otros incumbentes con exposición a rubros en los que Besalco tiene participación”, explicó en junio pasado la clasificadora de riesgo ICR al otorgarle perspectiva “estable” a la nota A- de su solvencia.

En el caso de Salfacorp, ligada a Andrés Navarro, disminuyó la relación de pasivo financiero versus patrimonio a 1,0 veces desde 1,1 veces y su deuda financiera de corto plazo sobre el total en 7,7 puntos, a un 49,8%.

“La amplia gama de actividades de la entidad, con una diversificación y complementariedad entre áreas que le otorgan una mayor capacidad relativa para generar sinergias (…) sumado a su vasta experiencia en gestión de proyectos de construcción de obras de gran tamaño y alta complejidad, le han permitido compensar las caídas de actividad en algunos sectores durante los últimos periodos”, dijo la agencia Feller Rate en mayo, al subirle su calificación de solvencia a BBB+.

Hay otras dos compañías que, aunque no denotan tensión urgente, venían de cifras más o menos positivas y tuvieron malas noticias a mitad de año.

Echeverría Izquierdo, por ejemplo, anotó una caída de 16,2% en sus ingresos, de 17,9% en su Ebitda y de 38,8% en su utilidad. Y la empresa ligada a los hermanos Fernando y Bernardo Echeverría y a Álvaro Izquierdo, cuenta con un antecedente que la apremia: la deuda financiera de corto plazo respecto a todos sus pasivos, que subió 7,2 puntos, a un 89,2%. Es decir, debe responder en poco tiempo a muchos compromisos. Pero su índice de deuda financiera sobre patrimonio aún no es preocupante: de 1,2 veces. Y los expertos lo avalan: “Se deben considerar las características propias del negocio inmobiliario, donde parte relevante de este vencimiento de deuda se enfrenta con la venta del inventario liquidable o susceptible de liquidar, como las viviendas terminadas y obras en etapa de ejecución”, señala Acuña, de Humphreys. Incluso, la analista recuerda que la compañía cuenta con terrenos para futuros proyectos que podría dar en garantía o vender, y que podría utilizar para reforzar su liquidez.

La otra empresa que no tuvo un buen pasar al exhibir sus resultados semestrales fue Ingevec que, junto con su negocio inmobiliario, cuenta con ingeniería y construcción (I&C), renta residencial y administración hotelera. La firma de Francisco Vial, José Antonio Bustamante y Enrique Besa, redujo sus ingresos en un 21,5%, pero elevó ligeramente su Ebitda y sus utilidades en un 3,9% y un 8,8%, respectivamente. De entre las constructoras, es la más conservadora en términos de endeudamiento, ya que su relación de deuda financiera neta sobre patrimonio es la menor, con 0,8 veces, pero tiene sus ojos puestos en los pasivos bancarios de corto plazo que casi se duplicaron respecto al año pasado. En todo caso, la mirada de los especialistas es “positiva”. “El cambio de perspectivas -de estables a positivas- refleja la amplia experiencia y especialización en el segmento de edificación con que cuenta Ingevec. Ello, en conjunto con una conservadora política financiera en su principal actividad, le ha permitido mantener indicadores crediticios en la unidad de I&C por debajo del promedio de la industria, pese al desafiante escenario del segmento”, comentó Feller Rate en junio al ratificar su clasificación de solvencia BBB.

Las tres compañías del rubro abiertas a la bolsa con un desempeño y un escenario deuda más complicados son Socovesa, Paz y Moller & Pérez-Cotapos. Ahora, de todos modos, es una situación que se ha morigerado respecto a lo que mostraron a fines del año pasado.

Socovesa, focalizada en viviendas, mostró en el primer semestre una recuperación operacional que le dio cierto aire. Elevó sus ingresos un 69% debido a una fuerte venta con descuento de su cartera y triplicó su Ebitda, pero dado su interés por saldar deudas, elevó sus costos financieros, lo que la obligó a seguir mostrando pérdidas. La compañía controlada por la familia Gras continúa siendo la que tiene peores ratios de endeudamiento, con una deuda financiera neta de 1,9 veces su patrimonio, pasivos financieros totales de dos veces su patrimonio y una deuda de corto plazo que es el 99,5% de todos sus pasivos financieros.

En mayo pasado, la agencia ICR puso “en observación” la nota BB+ de solvencia de Socovesa, que “captura la incertidumbre respecto al proceso de recuperación financiera de la compañía, teniendo en cuenta las dificultades que seguiría presentando el sector en el corto y mediano plazo”. El futuro de la firma, dice ICR, depende de que se dé “un alza sostenida en la demanda de viviendas nuevas, siempre y cuando la empresa mantenga el adecuado acceso al financiamiento bancario”. La agencia espera una normalización de sus resultados hacia 2026, “dado que los controles de oferta implementados para responder al nivel actual de demanda implicarían contar con un menor stock disponible para escriturar en 2025″.

Paz, por su parte, ligada a la familia homónima, mostró mejoras en sus ingresos del 10,9% y en su Ebitda, del 20,7%, pero sus utilidades cayeron a la mitad, ante un aumento al doble de sus costos financieros. Sus ratios de apalancamiento también son altos, con una deuda financiera neta de dos veces su patrimonio y un pasivo financiero total de 1,7 veces. Pero redujo en 1,7 puntos su deuda de corto plazo, a un 74,8% de su pasivo total.

El futuro de esta compañía, centrada en la vivienda en edificios, tal como en el caso de Socovesa, depende de las condiciones macroeconómicas futuras. Las perspectivas de la agencia Feller Rate son “estables” para una nota de solvencia de BBB+, un escenario que depende de que la firma continúe “con una estrategia conservadora tanto en términos de ejecución de proyectos como de lanzamientos, y en los requerimientos para la generación de promesas, que se traduzcan en adecuados niveles de escrituración para alcanzar un equilibrio inmobiliario similar a lo histórico en el mediano plazo”, sostuvo, lo que permitiría una reducción en sus niveles de deuda.

En el caso de Moller & Pérez-Cotapos, la preocupación por la deuda es evidente. Así, el gran esfuerzo del primer semestre de la compañía, que tiene una base en el negocio de la vivienda, pero que ha crecido en obras civiles en las últimas décadas, fue achicar sus ratios de apalancamiento financiero. Y consiguieron reducirla un 30%. “Cabe destacar la relevante reducción de la deuda financiera que ha venido realizando la compañía en estos últimos años”, resaltó la propia empresa en su balance al primer semestre. Moller cuenta con una cartera acotada de proyectos y no está en busca de terrenos para desarrollar más, lo que le ha permitido disminuir sus gastos de administración. Con todo, logró que sus ingresos crecieran un 7,1%, aunque su Ebitda y su resultado final cayeron 75,4% y 54,2%, cada uno, afectados por menores márgenes en el sector inmobiliario y una menor actividad en construcción de obras mayores. En sus resultados, Moller resumió lo que concuerdan las constructoras respecto al futuro, especialmente en lo referido al sector hipotecario, central para las perspectivas del negocio inmobiliario: “En el sector hipotecario, las tasas de interés se han mantenido estables en un rango elevado, aún lejos de los niveles anteriores a la pandemia, sin embargo, la situación para el segundo semestre parece más prometedora gracias al control de la inflación. Esto permite anticipar una posible reducción en las tasas de interés tanto hipotecarias como de financiamiento. Se estima que la industria podría experimentar una mejora hacia finales del segundo semestre de 2024 y principios de 2025″, auguró.

Noticias

PIB per cápita crecerá en torno a 1,3% en la próxima década

Published

16 hours agoon

7 de September de 2024

Para este año, el panorama que entregó el Banco Central en su Informe de Política Monetaria (Ipom) no fue auspicioso: un crecimiento del Producto Interno Bruto (PIB) de 2,25% a 2,75%, una inversión cayendo 0,8% y un crecimiento del consumo privado bajo 2%. Además, proyectó una mayor inflación para 2024 pasando de 4,2% a 4,5%.

Pero el escenario sombrío que delineó el ente rector no solo fue para el corto plazo, sino que también para el mediano: un crecimiento tendencial de 1,8% en promedio hasta el 2034, por debajo del 1,9% que previó en diciembre pasado.

En su mensaje al Senado, la propia presidenta del Banco Central, Rosanna Costa, levantó la alerta: “Crecer a las tasas de mediano plazo que proyectamos no permite satisfacer nuestras necesidades y aspiraciones, entonces es algo de lo que debemos hacernos cargo. Enfrentar este desafío y superarlo requiere de políticas públicas bien diseñadas, requiere de la creatividad y esfuerzo tanto del sector privado como del público. Requiere de instituciones sólidas”.

En ese sentido, Costa dijo que existen oportunidades, pero ello “exige prepararse en forma oportuna”, pues “enfrentamos desafíos ante avances tecnológicos que requieren capacidad de adaptación. Es necesario mejorar la calidad de nuestra educación, destinar recursos a proyectos que permitan aumentar la productividad, avanzar en iniciativas que favorezcan la inversión, fomenten la competencia, la profundidad de los mercados financieros, y por cierto aprovechar las ventajas que se nos presentan”.

Si entre 1995-2004 la economía creció 5%, entre 2005 y 2014, bajó a 4,3% y entre 2015 a 2024 siguió descendiendo hasta 2%. Y ahora entre 2025 y 2034 la proyección apunta a una expansión de 1,8%.

El PIB tendencial es la capacidad de crecimiento de mediano plazo que tiene la economía sin generar efectos adversos como la inflación. En el largo plazo, las tasas de crecimiento potencial y tendencial convergen al mismo número.

Esta fuerte desaceleración de la actividad económica ha impactado un indicador que sirve para cuantificar qué tan cerca o lejos está el país de alcanzar ingresos de naciones desarrolladas, como es el PIB per cápita (el PIB dividido por la población).

Un efecto directo sobre las personas es precisamente ese: si se considera la proyección oficial del INE de un crecimiento de la población del 0,5% por año, el PIB per cápita del país se expandiría a una tasa levemente por encima del 1% (1,3%), lo que para los economistas es insuficiente para mejorar la calidad de vida de las personas.

Los analistas coinciden que una de las principales implicancias de crecer bajo 2% en la próxima década es no poder satisfacer las demandas sociales como salud, educación, seguridad pública y pensiones. A ello se suma la desigualdad y la pobreza.

Alejandro Fernández, economista de Gemines consultores, lo explica así: “El problema del bajo crecimiento es mucho más complejo que, simplemente, tratar de invertir un poco más o aumentar algo la productividad, ya que está involucrado el sistema político, la educación, la regulación laboral, etc. Desde esta perspectiva los que dicen que el país se jodió con la reforma tributaria de Alberto Arenas, están siendo reduccionistas. Ven solo una parte del problema y este viene de mucho antes y se agrava después”.

Hermann González, coordinador Macroecómico de Clapes UC y socio de Valtin Consulting, se suma al análisis y menciona que “en el marco de la regla fiscal vigente en Chile, un bajo crecimiento tendencial limita las posibilidades de expansión del gasto público de forma responsable. Esto implica que necesidades no cubiertas de la población en materia de educación y salud pública, vivienda o seguridad, tendrán que esperar más tiempo para ser satisfechas, con el potencial riesgo de aumentar el malestar social”. Otra implicancia entrega el economista jefe de Bci, Sergio Lehmann: “El sueño de alcanzar estándares de país desarrollado, como planteábamos hace pocos años atrás, es hoy, bajo las actuales condiciones estructurales del país, inalcanzable”.

Y Tomás Flores, economista de LyD, apunta que “un crecimiento de 1,8%, que supera levemente el aumento de la población, genera una condición en donde tras una década prácticamente no se observará ningún progreso en bienestar, ya que el crecimiento per cápita tan reducido solo mantiene los niveles de ingresos actuales”.

Uno de los factores que explica el estancamiento de la expansión del PIB per cápita es el deterioro de los factores que están detrás del crecimiento potencial del país. Uno de ellos es que la tasa real anual de la inversión pasó de crecer 10% (2004-2013) a una expansión de 0,8% entre 2014 y 2023. Asimismo, la productividad está estancada desde hace más de una década.

Los expertos también mencionan que este escenario de menor crecimiento se explica por un deterioro del sistema político, el que califican como “polarizado, fragmentado” y ya no es capaz de lograr acuerdos en las reformas sociales y económicas necesarias para mejorar el bienestar de la población.

La pobreza en el país ha venido bajando de manera sostenida desde 1990 a la fecha. En la última medición, Casen 2022, la pobreza por ingreso se redujo a 6,5%. Esto, según los expertos, se debe principalmente al mayor crecimiento y las políticas sociales impulsadas por los distintos gobiernos, quienes lo han podido financiar gracias al mayor crecimiento de la economía.

“Uno de los riesgos de este bajo crecimiento es que se revierta parte de los avances alcanzados hasta ahora. La pobreza se ve impactada por el menor crecimiento del empleo y de los salarios reales, que implica un escenario como este, pero también por una menor capacidad del Estado de invertir en áreas que permitan apoyar a los hogares más vulnerables para salir de esta situación”, argumenta González.

Esa misma visión es complementada por Lehmann: “Con el crecimiento tendencial que hoy registramos, no lograremos avances relevantes en mejoras en la distribución del ingreso y reducción de la pobreza. Para ello, es necesario acelerar el crecimiento y abordar cuestiones de carácter estructural que hoy frenan el crecimiento y desarrollo de la economía”.

Fernández menciona que “se hace muy difícil reducirlas, porque la única forma es quitándole a los que están mejor en vez de aprovechar los beneficios del crecimiento, si este fuera más rápido. De hecho, se imposibilita reducirlas y, peor aún, es probable que ocurra lo contrario”.

Alejandro Micco, exsubsecretario de Hacienda y actual académico de la Universidad de Chile, argumentó que “lo principal es el impacto que tiene en el poder adquisitivo de las personas” Y lo ejemplifica así: un crecimiento hoy día de 1,8% de largo plazo dada nuestra tasa de crecimiento de la población es de 1,2% de crecimiento del PIB perca. Y si esto lo llevamos a los años 90, el crecimiento per cápita hubiera sido 0% por el mayor aumento de la población”.

Otro ejemplo: “Si hoy gano 100 pesos, de aquí a 10 años estaré ganando 120 pesos. Es un aumento, pero pobre. O una persona que gana $600 mil y en 10 años subirá a $$720 mil. Es poco el aumento en el bienestar que tendrán las personas y eso afecta a todas las personas. Esta debe ser una señal de alerta para la política, ya que puede generar frustración y tensión social”. Para Micco, parte del estallido social de octubre de 2019 se debió a que el “país no creció nada durante la última década, pese a que el Fisco gastó más en protección social, el país no creció”.

González acota que “en un país que crece menos existe menos movilidad social y el Estado tiene menos herramientas para reducir las brechas que hay entre sus habitantes, todo lo cual amplia las desigualdades existentes”.

Tomás Flores sostiene que “los motores del crecimiento son la inversión, el empleo y la productividad”. Sin embargo, dice que “no se observa una agenda consistente que busquen acelerar esos tres motores y de hecho en algunos casos la discusión pública lleva a ponerlos en reversa”.

Para Fernández, “hay que hacer muchas cosas más o menos al mismo tiempo, pero reformar el sistema político es imprescindible”.

Y González apunta a que “se requiere un Estado más ágil y eficiente, un sistema político menos fragmentado y más competencia en los mercados. Además, posiblemente, tendremos que generar incentivos tributarios y garantizar estabilidad de las reglas del juego para reencantar a los inversionistas nacionales y extranjeros con nuestro país”.

Demócratas valoran los cambios al proyecto antievasión, pero proponen 17 aclaraciones al Ejecutivo

En consejo de gabinete, Boric pide a ministros acelerar aprobación de la reforma de pensiones y cumplimiento tributario: “No es fácil, pero las vamos a sacar adelante”

Institutional Investor Research 2024 premió a altos ejecutivos de Chile ¿Quiénes ganaron?

Ministerio del Medio Ambiente lanza Sistema de Compensación de Emisiones del Impuesto Verde

GPM recomienda recortar la tasa en 75 puntos

Telepizza pone en venta sus filiales en Latinoamérica, incluido Chile

Trending

-

Economia11 months ago

Economia11 months agoMinisterio del Medio Ambiente lanza Sistema de Compensación de Emisiones del Impuesto Verde

-

Economia9 months ago

Economia9 months agoGPM recomienda recortar la tasa en 75 puntos

-

Economia9 months ago

Economia9 months agoTelepizza pone en venta sus filiales en Latinoamérica, incluido Chile

-

Noticias9 months ago

Noticias9 months agoEl balance de la corrupción en el seno de los municipios

-

Noticias8 months ago

Noticias8 months agoClaudio Reyes: “Vamos a llegar al Senado, sabemos que ahí no tenemos los votos, tenemos que convencer a algunos parlamentarios de la oposición”

-

Economia8 months ago

Economia8 months ago¿Arriendo asequible vía concesiones? | Diario Financiero

-

Economia1 year ago

Economia1 year agoSenadora Carvajal (PPD) exige al Gobierno que pago a 30 días incluya a municipios

-

Noticias2 years ago

Noticias2 years agoCoitus interruptus: un relato de Jaime Bayly